Depois de mais de 30 anos de debates, o Congresso Nacional finalmente aprovou a Proposta de Emenda à Constituição (PEC) 45/2019, que vai modernizar o sistema de impostos do Brasil. A principal promessa é simplificar e unificar a cobrança de tributos.

Para o agronegócio, que é um dos motores da nossa economia, essas mudanças são extremamente importantes. Por isso, vamos detalhar o que essa reforma significa na prática para a sua fazenda, explicando as principais alterações e os impactos diretos no seu dia a dia. Continue a leitura para entender tudo!

Como a Reforma Tributária Afeta o Agronegócio na Prática

A nova reforma tributária traz mudanças diretas para a sua operação no campo. A grande alteração é a substituição de cinco impostos que você já conhece por apenas dois, no modelo de IVA (Imposto sobre Valor Agicionado).

Os impostos que deixam de existir são:

- PIS (Programa de Integração Social)

- Cofins (Contribuição para o Financiamento da Seguridade Social)

- IPI (Imposto sobre Produtos Industrializados)

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços)

- ISS (Imposto sobre Serviços)

No lugar deles, teremos dois novos impostos:

- CBS (Contribuição sobre Bens e Serviços): Este será o imposto federal, unificando o PIS, Cofins e IPI.

- IBS (Imposto sobre Bens e Serviços): Este será o imposto estadual e municipal, unificando o ICMS e o ISS.

Com essa nova estrutura, as principais mudanças que você sentirá no agronegócio são as seguintes:

Menos Burocracia com um Sistema de Impostos Simplificado

Ter apenas dois impostos principais, em vez de cinco, simplifica muito a vida de quem produz. Isso significa menos burocracia, menos tempo gasto com papelada e, potencialmente, menos custos com contabilidade para se manter em dia com as obrigações fiscais. O objetivo é que o pagamento de impostos se torne um processo mais ágil e eficiente.

Busca por um Tratamento Mais Justo e Equilibrado

A PEC 45/2019 busca criar um sistema onde as regras são mais claras e iguais para todos os setores da economia. A ideia é acabar com as “distorções”, ou seja, aquelas regras complexas que beneficiavam um setor em detrimento de outro. Para o agronegócio, isso pode resultar em uma carga de impostos mais justa sobre certas atividades, o que ajuda a estimular novos investimentos e o aumento da produção.

Impacto Positivo nas Exportações

Uma ótima notícia para o setor é que a reforma mantém um ponto fundamental: as exportações do agronegócio continuam sem a cobrança de impostos. Com a unificação dos tributos, o processo de exportação deve ficar ainda mais simples e com menos custos, o que torna os produtos brasileiros mais competitivos lá fora. A versão aprovada da PEC 45/2019 garantiu essa importante vantagem para o produtor rural.

Entendendo o IVA: O Imposto sobre Valor Adicionado

O IVA (Imposto sobre Valor Adicionado) é o modelo de imposto que o Brasil está adotando, já utilizado em muitos países. Ele foi criado para substituir de uma só vez o PIS, Cofins, IPI, ICMS e ISS.

O IVA é um imposto sobre o consumo, ou seja, ele é aplicado sobre a venda de produtos e serviços. A grande diferença é como ele é cobrado: o imposto é calculado sobre o valor que cada etapa da cadeia produtiva adiciona ao produto.

Em outras palavras: imagine a produção de milho. O imposto é pago na venda da semente, depois na venda do grão colhido, e depois na venda da farinha. A cada nova venda, a empresa pode descontar o imposto que já foi pago na etapa anterior. Por isso, ele é chamado de imposto “não cumulativo”, pois o tributo não se acumula em cascata. No fim das contas, quem paga o valor total do imposto é o consumidor final.

A adoção do IVA no Brasil tem como objetivo principal simplificar o sistema, reduzir a papelada para as empresas e tornar a arrecadação de impostos mais transparente e eficiente, o que pode ajudar a impulsionar a economia.

As 3 Novas Alíquotas que Você Precisa Conhecer

A reforma tributária cria três faixas de cobrança (alíquotas) para o novo imposto. Entender em qual delas seus produtos e insumos se encaixam é fundamental.

1. Alíquota Padrão do IVA

Esta será a taxa geral, aplicada para a maioria dos produtos e serviços no Brasil. A ideia é que essa alíquota seja a mesma para todos, sem diferença por setor ou tipo de produto, tornando a regra mais simples.

2. Alíquota Reduzida em 60%

Aqui está um ponto muito importante para o agro. A reforma criou uma alíquota especial com desconto de 60% em relação à taxa padrão. Essa regra diferenciada vai beneficiar diretamente o setor, pois se aplica a:

- Produtos agropecuários, pesqueiros e florestais;

- Produtos extrativos vegetais;

- Insumos agropecuários.

Essa medida reduz a carga de impostos sobre esses itens para estimular a produção e o desenvolvimento do setor.

3. Alíquota Zero para Produtor Rural Pessoa Física

Esta é talvez a mudança mais significativa para muitos produtores. A proposta estabelece isenção total do IVA (alíquota zero) para algumas categorias, incluindo o produtor rural pessoa física. O objetivo é eliminar a tributação sobre esses produtores, trazendo um benefício direto e simplificando ainda mais a operação para quem produz como pessoa física.

Como Vai Funcionar a Cesta Básica Nacional de Alimentos

Outra grande novidade da reforma é a criação de uma cesta básica nacional. O objetivo é definir uma lista de alimentos essenciais que terão alíquota zero de impostos. Com isso, o governo busca garantir que a população, principalmente a de baixa renda, tenha acesso a comida de qualidade com preços mais baixos.

Na prática, isso significa que produtos que hoje pagam impostos como ICMS e IPI passarão a ser isentos da nova tributação (CBS/IBS). Com a eliminação da carga tributária, a expectativa é que o preço final desses alimentos diminua para o consumidor.

A criação dessa cesta também ajuda a padronizar as regras em todo o país, já que hoje as alíquotas de impostos sobre alimentos podem variar muito de um estado para outro. Isso simplifica a vida de produtores e comerciantes.

Atenção: A lista exata de produtos que farão parte desta cesta básica e terão imposto zerado ainda será definida por uma lei complementar, que será votada no futuro.

Pontos de Atenção: O que Pode Prejudicar o Agronegócio

Apesar dos avanços, a reforma tributária tem alguns pontos que precisam da sua atenção, pois podem se tornar um problema para o agro. Os detalhes finais serão definidos em leis complementares.

O Novo Imposto Seletivo: Conhecido como “imposto do pecado”, ele será aplicado sobre produtos considerados prejudiciais à saúde e ao meio ambiente. A grande preocupação para o agronegócio é se defensivos agrícolas serão incluídos nessa lista. Caso isso aconteça, o custo de produção pode aumentar significativamente.

O Aumento do ITCMD: O Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que é o imposto sobre heranças e doações, poderá ter sua alíquota aumentada. Isso representa um grande desafio para a sucessão familiar nas fazendas, podendo tornar mais caro o processo de passar a propriedade para as próximas gerações.

A Criação de Novas Taxas Estaduais: A reforma permite que estados que já possuíam fundos de investimento em infraestrutura (financiados por taxas sobre o agro) continuem cobrando uma taxa extra por 20 anos. Mato Grosso, Goiás e Santa Catarina já criaram a chamada “taxa do agro”. O risco é que outros 17 estados possam criar impostos parecidos sobre produtos primários, o que aumentaria os custos e poderia desestimular investimentos.

Conclusão

A reforma tributária (PEC 45/2019) representa um avanço importante para simplificar o sistema de impostos no Brasil com a criação do IVA.

Para o agronegócio, há mudanças muito positivas, como a alíquota zero para produtores rurais pessoa física e para os alimentos da futura cesta básica nacional.

No entanto, é fundamental que o setor continue atento à regulamentação dos pontos críticos. As futuras leis complementares definirão detalhes importantes sobre o Imposto Seletivo, o ITCMD e as taxas estaduais, que podem trazer novos desafios para o produtor rural.

Glossário

Alíquota: Percentual ou taxa aplicada sobre o valor de um produto ou serviço para calcular o imposto devido. A reforma estabelece três níveis: padrão, reduzida em 60% (para produtos e insumos agropecuários) e zero (para a cesta básica e produtores rurais pessoa física).

CBS (Contribuição sobre Bens e Serviços): Novo imposto federal criado pela reforma tributária. Ele unifica três tributos antigos (PIS, Cofins e IPI) em uma única cobrança.

IBS (Imposto sobre Bens e Serviços): Novo imposto de competência estadual e municipal. Ele substitui e unifica o ICMS (estadual) e o ISS (municipal).

Imposto não cumulativo: Modelo de tributação onde o imposto pago em uma etapa da cadeia produtiva pode ser descontado na etapa seguinte. Isso evita o efeito “cascata”, em que um imposto é cobrado sobre outro já pago anteriormente.

Imposto Seletivo: Conhecido como “imposto do pecado”, é um tributo adicional sobre produtos considerados prejudiciais à saúde ou ao meio ambiente. A preocupação do agronegócio é que ele possa ser aplicado a insumos como os defensivos agrícolas.

ITCMD (Imposto sobre Transmissão Causa Mortis e Doação): Imposto estadual cobrado sobre heranças e doações. A reforma permite que sua alíquota seja aumentada, o que pode encarecer o processo de sucessão familiar nas fazendas.

IVA (Imposto sobre Valor Agregado): Modelo de imposto sobre o consumo que unifica vários tributos em um só, cobrado sobre o valor adicionado em cada etapa da produção. No Brasil, ele será implementado por meio da CBS e do IBS.

PEC 45/2019: Sigla para Proposta de Emenda à Constituição nº 45 de 2019. É o nome oficial do projeto que deu origem à reforma tributária, com o objetivo de simplificar o sistema de impostos do Brasil.

Prepare sua fazenda para a nova realidade fiscal com o Aegro

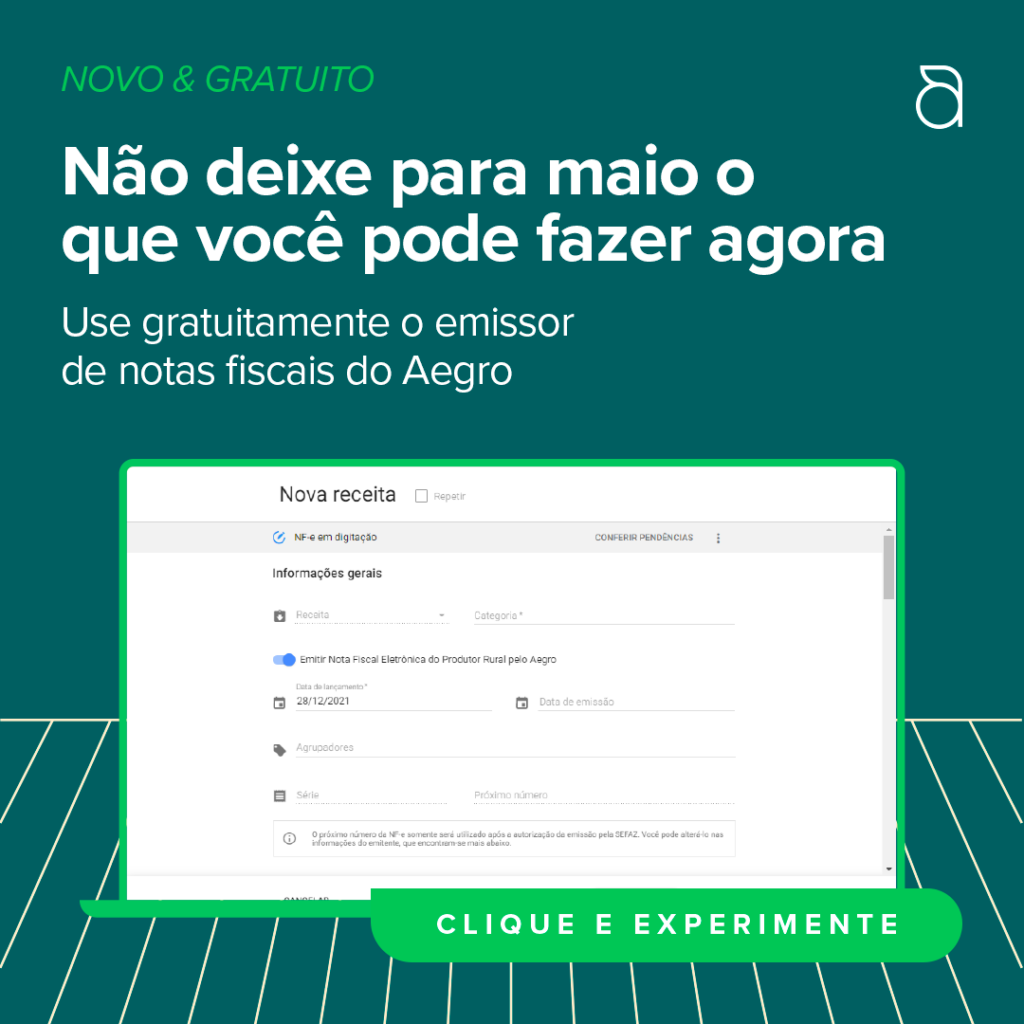

A transição para um novo sistema tributário, mesmo que mais simples, exige um controle financeiro e fiscal impecável para evitar erros e garantir o aproveitamento de benefícios, como as alíquotas reduzidas. Manter tudo em planilhas ou cadernos pode se tornar um grande risco.

É nesse cenário que a tecnologia se torna a maior aliada do produtor. Um software de gestão agrícola como o Aegro centraliza todas as informações financeiras e automatiza tarefas essenciais. Com ele, a emissão de Nota Fiscal de Produtor Rural (NFP-e) e a geração do Livro Caixa Digital (LCDPR) se tornam processos simples e seguros, liberando seu tempo da burocracia para focar no que realmente importa: a produção.

Quer estar preparado para as mudanças e ter total controle sobre a gestão da sua fazenda?

Experimente o Aegro gratuitamente e veja na prática como simplificar suas rotinas fiscais e financeiras.

Perguntas Frequentes

Como a reforma tributária afeta diretamente o produtor rural pessoa física?

A reforma traz um benefício muito significativo: produtores rurais pessoa física terão alíquota zero nos novos impostos (CBS e IBS). Na prática, isso significa que eles estarão isentos da nova tributação sobre suas operações, o que simplifica a gestão fiscal e elimina a carga tributária direta sobre sua produção.

Os insumos agrícolas, como sementes e fertilizantes, vão ficar mais caros com o IVA?

Não necessariamente. A proposta estabelece uma alíquota reduzida em 60% para insumos agropecuários. Essa medida foi criada justamente para diminuir o impacto tributário sobre os custos de produção, ajudando a manter a competitividade e a saúde financeira do setor agrícola.

Quais são os principais riscos da reforma tributária que o produtor rural deve monitorar?

Existem três pontos críticos a serem observados. O primeiro é a possível inclusão de defensivos agrícolas no “Imposto Seletivo”, o que aumentaria os custos. O segundo é o aumento do ITCMD (imposto sobre herança), que pode dificultar a sucessão familiar. Por fim, há o risco de novos estados criarem taxas sobre produtos primários, aumentando a carga tributária regionalmente.

Qual a diferença prática entre o sistema de impostos antigo e o novo modelo IVA?

A principal diferença é a simplificação. O IVA substitui cinco impostos (PIS, Cofins, IPI, ICMS, ISS) por apenas dois (CBS e IBS). Além disso, ele é um imposto “não cumulativo”, o que significa que o tributo pago na compra de insumos pode ser abatido na venda da produção, evitando o efeito cascata de imposto sobre imposto.

Como a criação da Cesta Básica Nacional de Alimentos impacta quem produz?

A criação de uma cesta básica com alíquota zero é positiva para o produtor. Alimentos essenciais ficarão mais baratos para o consumidor final, o que pode aumentar a demanda. Produzir itens que farão parte desta lista será uma vantagem competitiva, pois esses produtos estarão livres dos novos impostos.

As exportações do agronegócio continuarão sem impostos após a reforma?

Sim, a reforma mantém um ponto fundamental para o setor: as exportações de produtos do agronegócio continuam com imunidade tributária. A unificação dos impostos deve, inclusive, simplificar e baratear os processos de exportação, tornando os produtos brasileiros ainda mais competitivos no mercado internacional.

Artigos Relevantes

- Tributação no agronegócio: Tudo o que você precisa saber para 2025: Este artigo é o complemento ideal, pois detalha o sistema tributário atual (ICMS, PIS/COFINS, Funrural), que o artigo principal informa que será substituído. Ele fornece o contexto essencial do “antes” para que o produtor possa compreender plenamente o impacto do “depois” da reforma, explicando os regimes tributários que definem a realidade fiscal da fazenda hoje.

- Redução de Impostos na Fazenda: Estratégias para Diminuir a Carga Tributária: Enquanto o artigo principal foca em ‘o que vai mudar’, este responde à pergunta crucial ‘como posso me preparar e economizar?’. Ele oferece estratégias práticas e acionáveis, como a escolha do regime tributário e o aproveitamento de créditos, que são diretamente relevantes para otimizar a gestão fiscal diante do novo cenário apresentado pela reforma tributária.

- Imposto de renda para produtor rural: leis e normas em que você deve ter atenção: O artigo principal aborda os impostos sobre consumo (IVA), deixando uma lacuna sobre o imposto de renda. Este artigo preenche perfeitamente essa lacuna, oferecendo um guia completo sobre IRPF e IRPJ no agro. Ele aprofunda a distinção entre pessoa física e jurídica, um ponto vital já que a reforma prevê alíquota zero para produtores PF.

- Impostos sobre a venda de soja: saiba quais são os principais: Este artigo traduz a teoria da tributação para a prática de uma das principais culturas do país. Ao detalhar a aplicação de impostos como ICMS e Funrural na venda da soja, ele serve como um estudo de caso concreto que ilustra os conceitos que o artigo principal aborda de forma mais ampla, tornando o impacto da reforma mais tangível para o produtor.

- Agenda Tributária: Datas e impostos para ficar de olho: Após a absorção de informações sobre a reforma e estratégias fiscais, este artigo oferece um valor prático e imediato, funcionando como um checklist de conformidade. Ele organiza as obrigações fiscais recorrentes (ITR, INSS, ICMS) em um calendário, ajudando o produtor a manter a organização necessária para se adaptar às futuras mudanças sem penalidades.